生命保険で額面をグッと下げる

生命保険は相続税対策の王道

社長が亡くなった場合、遺族は会社を引き継ぐとともに、相続税の申告と納税に直面します。

相続税は、法人税や所得税のように利益に課税されるのではなく、亡くなった時点での財産に課税されるため、遺族が税金を納めるのに苦慮することが少なくありません。そこで活用したいのが生命保険です。

生命保険に加入しておくことで、保険金が支払われ、納税資金になります。

また、生命保険には節税上のメリットがあるなど、相続税対策に優れています。順に紹介しましょう。

①非課税枠が設けられている

妻やこども(相続人)が受け取った生命保険金のうち、社長(被相続人)が負担した保険料に相当する部分は、遺族の生命保障等を考慮して、次の金額が非課税とされています。

生命保険金の非課税金額=500万円×法定相続人の数

②生前贈与に近い働きをする

受取人や受取額が生前に指定できるため、分割が容易で、相続人間のトラブル防止に効果的です。

③残された遺族の生活資金になる

遺族が不動産や同族会社の株式を相続した場合、処分が難しいことに加えて、維持費もかかります。かえって遺族の日常生活に負担を与えかねません。

そんなとき、生命保険は遺族の生活資金になります。

④リスクを計算できる

必要な保障額に対して保険料はいくらと費用の総額を加入時点で計算できます。

⑤税務署とのトラブルが少ない

行き過ぎた税金逃れの保険加入をしない限り、税務上の問題は起こりません。

会社契約の保険に入り、死亡退職金として遺族に支払う

前述したように、生命保険は役員への退職金として活用できます。

会社が、保険料が経費となる保険契約を結び、解約返戻金が最高額になった頃を見計らって解約し、その資金を退職金にあてるのです。

一方、解約をしないでいれば、被保険者である社長が万が一亡くなった場合、その保険金を受け取ることができます。

保険金は会社で入ってしまいますが、その中から遺族へ死亡退職金を支払うと、生命保険金の非課税枠のように、次の会社は相続税がかかりません。次の金額は相続税がかかりません。

死亡退職金の非課税金額=500万円×法定相続人の数

現預金が豊富にあり、いつでも退職金の支給が可能な会社であれば問題はありませんが、そのような状況になければ、会社の節税、相続税の納税資金の確保のためにも、生命保険の活用を検討することは有効です。

生命保険は、必ず現金で受給できるので、納税の対策として、この非課税の規定は非常に有利だといえます。

高齢でも加入できる保険を利用する

最近では高齢の方でも入れる保険が販売されています。

ただし、保険料が高額になるのと、保険料に対してほとんど上乗せがなく、たとえば、990万円の保険料で、1000万円の保険金が支払われるような商品がほとんどです。

ですが、この場合でも非課税の規定を考えると有利です。

現金で990万円をもっていれば、そのまま課税対象になりますが、生命保険に加入して保険金で1000万円を受け取ると、相続人が2人いれば、非課税金額が500万円×2人で1000万円になり、そのまま現金で残ります。

高齢になるまで、保険に加入されていなかった方や、保障が少なく、非課税の枠にまだ余裕がある方は、検討されてみてはいかがでしょうか。

贈与税の非課税枠を活用する

生命保険料を贈与するという手法も節税策になります。

「贈与税の非課税枠(暦年贈与で年110万円)」を利用し、被相続人予定者が保険料を妻や子に贈与して、これを資金として妻や子が自分を受取人とする生命保険に加入し、保険料を支払えば、被相続人が死亡しても、受け取った保険金については、相続人は課税されません。

一時所得として、所得税や住民税がかかりますが、2分の1の課税なので、高額になることはありません。

弔慰金と死亡退職金でここまで変わる!

役員退職金規定、弔慰金規定を必ずつくろう

同族会社のオーナー経営者は、相続対策の一部として会社から支給される役員退職金をうまく活用することを考えたいものです。

ここでは、役員に支給される退職金のうち、志望したことが原因となり支給される「死亡退職金」及び「弔慰金」の節税ポイントを見ていきましょう。

まずは、死亡退職金・弔慰金を支払う場合の注意点です。

死亡退職金の額は、役員退職金、弔慰金などにより決められます。

役員退職金支給は、一種の節税策であるため、過大な役員退職金は税務署により否認されるおそれがあります。

また、支給基準を明確にした規定の作成がないと税務調査で損金処理に根拠がないと指摘されるおそれがあります。

顧問税理士と相談のうえ、客観的な支給基準をしっかり決めて、役員退職金規定、弔慰金規定を必ず作成しておくことが大切です。

一方、弔慰金の額は、役員退職金と明確に区分・支給し、社会通念上、相当な金額である場合に限り損金の額に算入されます。

役員退職金の功績倍率は1~3が一般的

次の範囲内であれば、一般的に退職金・弔慰金は法人の損金に算入できます。

①役員退職金の目安

同族会社などでは、役員退職金の適正額の判断として一般的に功績倍率方式が用いられています。

役員退職金=最終の月額報酬×在任年数×功績倍率

功績倍率は支給される者の功績を同業種・同規模他者と比較して定めます。

一般的には1~3程度といわれています。

実際には顧問税理士と相談のうえ、支給基準を定めましょう。なお、退職金のうち不相当に高額な部分の金額は損金不算入となります。

②弔慰金の目安

死亡退職金と同様に、死亡に際して弔慰金が支払われることがあります。

法人税法では、社会通念上、相当な金額であると認められる弔慰金は損金に算入されます。この「社会通念上相当な金額」については、とくに定めはありませんが、相続税法に規定されている次の金額が目安にされています。

A業務上の死亡の場合→役員報酬月額の3年分

B業務上以外の死亡の場合→役員報酬月額の6ヵ月分

死亡退職金の一部を弔慰金で支払うと節税上のメリットになる

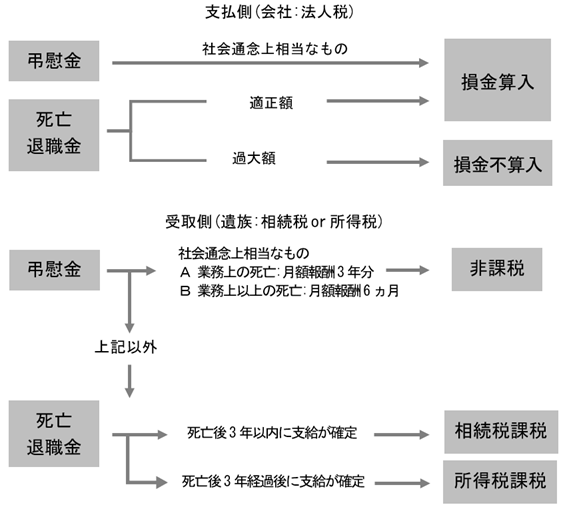

死亡退職金の額は、通常の役員報酬を基礎に計算されています(図表①)。

図表① 弔慰金・死亡退職金の税務上の扱い

税務署に否認されず、できる限り多くの死亡退職金を支給するためには、役員報酬額を下げないことがポイントです。

一方、弔慰金は、支払った会社には損金、受け取った遺族には非課税財産となります。死亡退職金の名目だけで支給するのと、一部を弔慰金で支給するのとでは、総額が同じでも相続財産に加算される額は異なります。弔慰金を有効に活用しましょう。

死亡退職金は相続税の課税対象になり、弔慰金は課税対象にならない

被相続人が死亡退職して退職金が支払われた場合に、その退職金を受け取った遺族は、その退職金を相続により所得したものとみなされるため、相続税の課税対象となります。

ただし、支給の確定時期により異なります。

A死亡後3年以内に支給の確定した退職金→相続財産となり相続税課税

(生前に支給が確定していたものは死亡退職金でありません)

B死亡後3年経過後に支給の確定した退職金→遺族の一時所得となり所得税課税

弔慰金は原則、課税対象となりません(非課税財産となります)。

ただし、社会通念上、相当な金額を超えると認められる場合は、退職金の額に含めて、その退職金の額が不相当に高額かどうかの判定を行うこととなります。

遺族が受け取った死亡退職金は、相続税の計算をするとき「500万円×法定相続人の数」までは非課税となり、退職金から控除できます。

死亡退職金は株価引き下げにも効果あり

死亡退職金・弔慰金を多く出すことで、次の効果も期待できます。

①純資産価額方式での株価を計算する場合、死亡退職金を未払いとして負債に計上できる

ため株価引下げの要因になる

②弔慰金を有効に活用することにより納税資金の確保にもつながる

このように死亡退職金・弔慰金は、遺族の方の生活保障や相続対策として非常に有効な方法です。ぜひ活用していきましょう。