最新税制に対応!申告間違いを防ぐ方法

土地の固定資産税・土地計画税の制度を活用する

土地や建物を所有すると、「固定資産税」がかかります。

固定資産税は固定資産税課税台帳に登録された評価額をもとに負担調整率などを適用して算定された課税標準額に一定の税率を掛けて算出します。

①固定資産税(税率1.4%)

②都市計画税(税率0.3%)

通常はこの2つの税金をセットにして「固定資産税」と総称します。

この固定資産税ですが、住宅用地については税負担を軽減する特例措置があります。

それが「小規模住宅用地」と「一般住宅用地」の2つです。

固定資産税において、「小規模住宅用地」とは住宅一戸あたり200㎡以下の住宅用地をいい、課税標準額が固定資産税評価額の6分の1になります。

「一般住宅用地」は200㎡を超える部分で、固定資産税評価額の3分の1となります。

土地計画税については、200㎡以下が3分の1、200㎡超は3分の2の評価になります。

さらに新築住宅で3回以上の耐火構造・準耐火構造の建物は、新築後5年間は固定資産税が2分の1に、それ以外の新築物件も新築後3年間は同じく固定資産税が2分の1で済みます。

耐震性や省エネルギー性などを備えた「認定長期優良地歌区」は新築から5年間、3階以上の耐火・準耐火建築物は7年間、固定資産税が2分の1になります。

住宅用地といっても自宅である必要はありません。

それゆえ更地には賃貸住宅を建てたほうが、固定資産税はグッと下がります。

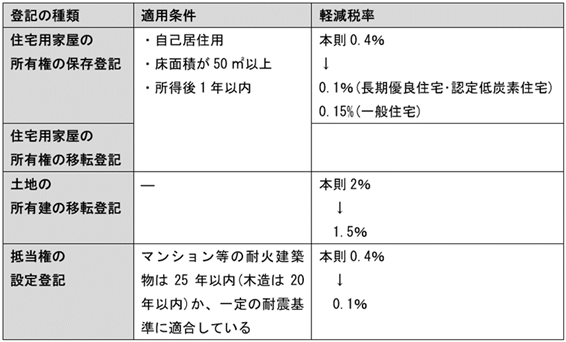

登録免許税の軽減措置の適用期限延長

土地の登記に関しては「登録免許税」という税金があります。

不動産の売買や相続などで所有権が移るなどした場合、法務局で手続きをします。

なお、この登録免許税の軽減が平成30年度の税制改正で延長されることになりました(図表①)。

【土地の登記】

2019年3月31日までの登記申請

【住宅用家屋の登記】

2020年3月31日までの登記申請

登記には「保存登記」「移転登記」「抵当権設定登記」などの種類があり、その一部について軽減されます。

これらの軽減はあくまで特例措置です。そのため期限が近付くと再び延長される可能性もありますので、詳しくは専門家にお尋ねください。

図表① 登録免許税の軽減措置

事業の中で発生する主な税金とは?

「通年」「決算時」で分けて考えるとスムーズ

では、会社の節税について考えていきましょう。

会社にかかる税金には、どんな税金の種類があるかを把握することが大切です。

【会社にかかる主な税金】

・法人税

・法人住民税(法人県民税・法人市民税)

・法人事業税および地方法人特別税

・消費税

・印紙税

・登録免許税

・固定資産税

・自動車関連の税

特に会社にまつわる節税策は、

・「通年」でできるもの

・「決算時」にできるもの

の2つに分けられます。

そこでここからは、どの節税策が自社にふさわしいか、2つの場面に分けて検討してみましょう。

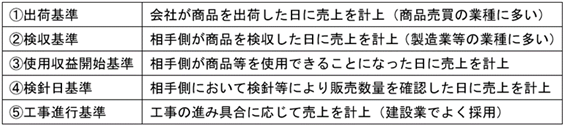

売上の計上基準を見直す

売上の計上基準は選ぶことができる

売上は、額が大きければ大きいほど、納税額が膨らみます。

しかし、形状の計上時期をズラすだけで、法人税の節税にもなります。

では、売上の計上時期とは、具体的にいつのことでしょうか。

たいていは「お金をもらったとき」と考えがちですが、基本的に、法人税法においては入金時に売上計上することは認めていません。

いつの時点で売上を認識するかということを「売上の計上基準」といいます。売上の計上は、複数の基準の中から合理的であり、自分の会社に合ったものを採用することができます(図表②)

図表2 節税できる「売上の計上基準」を採用しよう

計上基準を選択して売上計上を遅らせることができる

この計上時期の違いに、節税のヒントがあります。

たとえば、①出荷基準を採用すれば当期の売上になり、③使用収益開始基準を採用すれば翌朝の売上となるような場合、売り上げを翌期に繰り延べることができます。

商品が得意先の研修を受ける業種で、返品がある程度発生するのであれば、②検証基準への変更を検討してみましょう。

①の場合、決済前に商品を販売して、決算後に返品を受けたとしたら、一度売上を計上しなければなりません。お金を受け取っていないのに、税金を納める必要が生じてしまいます。(翌期の税金は減額になります)。

②の場合、得意先の研修確認に時間がかかるため、①を採用するよりも、売上の計上を遅らせることができます。

また、機械等の試運転などを必要とする場合には、試運転後に収益として認識することもできます。

ぜひ、一度、売上の計上基準を見直してみてください。

なお、原則として、売上の計上基準は、一度採用した基準を継続適用しなければなりません。

変更するには、租税回避でないと説明できる合理的な理由が必要です。

不安な点があれば、専門家に相談してみるといいでしょう。

| 登記の種類 | 適用条件 | 軽減税率 |

| 住宅用家屋の 所有権の保存登記 | ・自己居住用 ・床面積が50㎡以上 ・所得後1年以内 | 本則0.4% ↓ 0.1%(長期優良住宅・認定低炭素住宅) 0.15%(一般住宅) |

| 住宅用家屋の 所有権の移転登記 | ||

| 土地の 所有建の移転登記 | ― | 本則2% ↓ 1.5% |

| 抵当権の 設定登記 | マンション等の耐火建築物は25年以内(木造は20年以内)か、一定の耐震基準に適合している | 本則0.4% ↓ 0.1% |

| ①出荷基準 | 会社が商品を出荷した日に売上を計上(商品売買の業種に多い) |

| ②検収基準 | 相手側が商品を検収した日に売上を計上(製造業等の業種に多い) |

| ③使用収益開始基準 | 相手側が商品等を使用できることになった日に売上を計上 |

| ④検針日基準 | 相手側において検針等により販売数量を確認した日に売上を計上 |

| ⑤工事進行基準 | 工事の進み具合に応じて売上を計上(建設業でよく採用) |