従業員の給与は条件次第で経費に

従業員の給与・賞与の節税ポイントは

人件費を使った節税の代表は、役員報酬や役員退職金を活用したものです。

役員(従業員)として働いている家族に給与を支給することで、所得の分散が可能になるからです。

雇用契約に基づく従業員への給与と賞与について、どのような節税法があるか考えてみましょう。

決済においては、会社の給与計算の締日が月末でなければ、締日以降の給与や、社会保険の会社負担分を未払計上することができます。

たとえば、20日締めの会社なら、21日から末日までの給与や、社会保険を当期の経費にすることができます。

また、会社に利益が出て決算賞与を出す場合、期末日までに従業員に支払額を知らせて、期末日の翌日から1ヵ月以内に支給することで、未払計上することができます。

使用人兼務役員の方がいる場合には、従業員分としての金額は経費に計上できます。

さらに、従業員から役員に昇格する人がいるときには、従業員としての退職金を支払い、これを経費として計上することもできます。

雇用契約から請負契約に切り替える節税法もある

また、従業員の納得を得られるのであれば、雇用契約から請負契約に切り替えることで、節税対策を行うこともできます。

ポイントは、消費税の取扱いが大きく変わることです。

給与は、消費税の仕入税額控除の対象になりませんが、外注費については、相手が消費税の免税事業者であろうとなかろうと、仕入れ税額控除の対象となります。

ただし、注意点もあるため、税理士等と相談しながら進めるといいでしょう。

会社分割はうまくいけば、100万円以上の節税効果も!

会社分割とは資金の準備を必要としない組織再編の方法

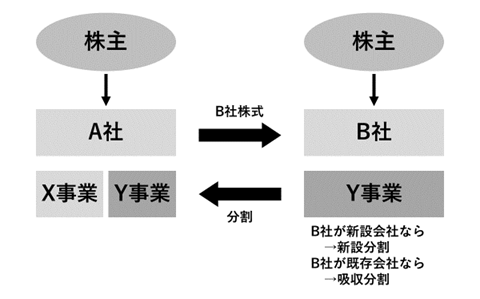

「会社分割」とは、文字どおり会社を分割することです。

特定の事業部門に属する資産、負債、取引契約、労働者等すべてを、ほかの会社に移転させます。新会社として独立させて効率化を図ったり、不採算部門を切り離したりといったことが可能となり、組織再編には非常に有効です。

なお、会社分割や営業譲渡と異なり、移転する事業部門の対価を金銭で支払う代わりに株式を発行します。

資金の準備を必要としないメリットがある反面、包括的に権利義務が承継されることから簿外債務を引き継ぐ可能性があり、注意が必要です。

会社分割を活用した組織再編の実行は、メリット・デメリットを十分に検討したほうがいいでしょう(図表①)。

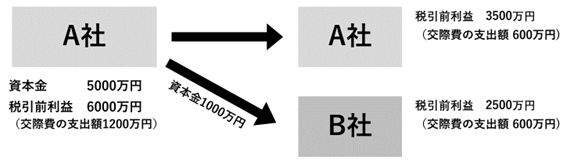

図表① 会社分割とは

会社分割とは、1つの会社を2つ以上に分割することであり、会社法では新設分割と吸収分割が制度化されています。

会社分割で節税ができる

会社分割は本来、組織運営の効率化や経営資源の適正配分という目的から行います。

ただ、会社の販売部門や個々の営業所などを、資本金1億円以下の別法人として分離独立(資本金5億円以上の法人の100%子法人として設立させる場合を除く)させることで節税効果をもたらす場合があります。

たとえば、会社の分割は所得を分散させることとなり、年800万円以下の所得に対しては法人税率23.4%が15%となるため、税負担の軽減ができます。

また、交際費等の損金算入限度額を増加させる効果もあります。

具体例でその効果を見てみましょう。

資本金5000万円、税引前利益6000万円(交際費の支出額1200万円、うち損金不算入額660万円)のA社があります。

この会社の第一営業部を資本金1000万円で分離独立させ、B社とします。

会社を分割した結果、A社は税引前利益3500万円(交際費の支出額600万円、現行は金額損金算入)、B社は税引前利益2500万円(交際費の支出額600万円)に分散されたとすると、法人税額は次のようになります。

【会社分割前】(※事業年度が平成30年4月1日以前の場合)

①課税所得 6000万円+660万円=6660万円

②法人税の計算

イ 800万円×15%=120万円

ロ(6660万円-800万円)×23.4%=1371万2400円

ハ イ+ロ=1491万2400円

【会社分割後】(※事業年度が平成30年4月1日以前の場合)

①A社の課税所得 3500万円

②A社の法人税の計算

イ 800万円×15%=120万円

ロ(3500万円-800万円)×23.4%=631万8000円

ハ イ+ロ=751万8000円

③B社の課税所得 3500万円

④B社の法人税の計算

ニ 800万円×15%=120万円

ホ(2500万円-800万円)×23.4%=397万8000円

ヘ イ+ロ=751万8000円

⑤A社とB社の法人税額 ハ+ヘ=1269万6000円

会社分割後の法人税額はA社とB社の合計で1269万6000円、会社分割前の1491万2400円に比べて約221万円の節税効果があったことになります。

この金額差は、会社分割によって法人税率の軽減税率をA社とB社、それぞれで適用できたことと、交際費の損金算入限度額が増加したことによるものです。課税所得の分散と法人税額の減少は地方税にも影響を及ぼすため、その節税効果はさらに増加します。

このような節税効果を高める会社分割を、企業組織運営の手法の1つとして、検討してみてはいかがでしょうか。

一定額の通勤費は「非課税」になる

1ヵ月15万円までの通勤手当は非課税

通勤手当として支給する額のうち、最も経済的かつ合理的な経路および方法により計算した、1ヵ月当たり15万円までの金額は、非課税となります。

支給する場合は、通勤手当として支給します。

役員に対して役員報酬を支給する時に通勤費を含めて支給してしまうと、すべてが課税の対象になります。役員報酬から所得税を源泉徴収するときに、計算上で通勤費を引いて計算することはできません。

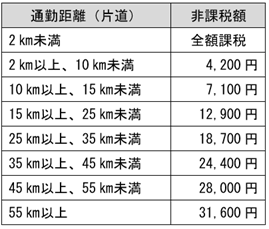

また、会社と自宅が近くて徒歩で通勤する場合、その相当額は通勤手当の非課税の対象にはなりません。2㎞以上離れていて、自転車や自動車で通勤する場合は、通勤手当の非課税の対象となります。

なお、グリーン車の定期代を支給するとき、グリーン車の料金は非課税の通勤手当に含まれないため、課税の対象となります。

図表②

出張旅費規程を作成し、日当を支給しよう

役員に支給する出張旅費は、原則、交通費として費用の対象となります。

ただし、出張旅費を実費精算処理するのは手間がかかります。

このとき、昼食代や宿泊費等を含めた日当を定めて支給することで煩雑さを軽減できます。

その際、出張旅費規程を作成し、その規定に基づいて、旅費・出張手当を支給すると、著しく高額な支給でない限り、給与として課税されることは少ないです。

また、会社としても実費ではなく日当として支給した全額が経費になります。

ポイントは、出張旅費規定があり、それに基づいて支給するということです(図表3)。

支給金額を決定方法については、一般的に社長、取締役、社長ごとに、また社員においては部長や課長などの役職別に定める場合が多いです。

図表3 旅費交通費の取り扱い

| 出張旅費規程 | 支払 | 経費 | 経費になる金額 |

| 実際に支払った旅費交通費 | 経費になる | 支払った金額 | |

| 基づくもの | 従業員に支払う出張日当 | 経費になる(※) | 日当として支給した金額 |

| 基づくもの | 役員に支払う出張日当 | 経費になる(※) | 日当として支給した金額 |

※不相当に高額なものは所得税が課税されます

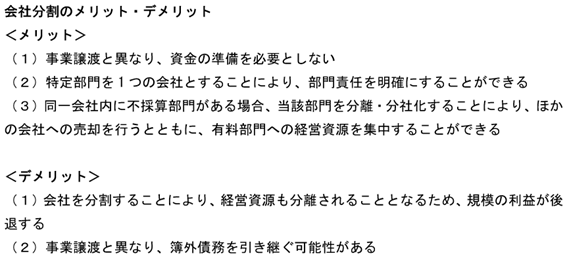

会社分割のメリット・デメリット

<メリット>

(1)事業譲渡と異なり、資金の準備を必要としない

(2)特定部門を1つの会社とすることにより、部門責任を明確にすることができる

(3)同一会社内に不採算部門がある場合、当該部門を分離・分社化することにより、ほかの会社への売却を行うとともに、有料部門への経営資源を集中することができる

<デメリット>

(1)会社を分割することにより、経営資源も分離されることとなるため、規模の利益が後退する

(2)事業譲渡と異なり、簿外債務を引き継ぐ可能性がある

| 通勤距離(片道) | 非課税額 |

| 2㎞未満 | 全額課税 |

| 2㎞以上、10㎞未満 | 4,200円 |

| 10㎞以上、15㎞未満 | 7,100円 |

| 15㎞以上、25㎞未満 | 12,900円 |

| 25㎞以上、35㎞未満 | 18,700円 |

| 35㎞以上、45㎞未満 | 24,400円 |

| 45㎞以上、55㎞未満 | 28,000円 |

| 55㎞以上 | 31,600円 |