トラブルを未然に防ぐ遺言書の効果

調停の7割が遺産相続5000万円以下のトラブル

平成24年に発生した相続のうち、相続税の申告があったケースは約4%です。

とはいえ、遺産分割は、相続税が発生したすべての方々にかかわる問題です。

相続人の間で遺産分割の話し合いがまとまれば問題はありませんが、まとまらない場合は家庭裁判所に調停に申し立てることになります。

この調停の件数と遺産総額の関係を見ると、遺産総額1000万円以下の割合が約30%、1000~5000万円以下の割合が40%.

つまり全体の調停件数のうち7割が、遺産総額5000万円以下の方で占められています。すなわち、一部の資産家だけではなく、一般家庭でも遺産分割のトラブルが発生する可能性があります。

主なトラブルの要因は、次の背景が考えられるでしょう。

①核家族化や高齢化により、親族間のコミュニケーションが希薄となっている

②インターネットなどにより、さまざまな情報を容易に入手でき、その結果、各相続人が自分の権利を主張する傾向が強まっている

③不況による収入減のため、親の財産に頼らざるを得ない

遺言書が有効な6つのケース

こうしたトラブルを未然に防ぐ手段が遺言書で、次の場合に効果的です。

①財産の大半が不動産である

②家を継ぐ長男に多くの財産を相続させたい

③世話になった息子の嫁に財産を渡したい

④子どもたちの仲が悪い

⑤相続人の配偶者(嫁や婿)の主張が強い

⑥子どもがいない夫婦の場合、配偶者に確実に財産を譲ることができる(被相続人の兄弟姉妹に遺留分はない)

これらのケースは、遺産分割協議でもめることが多く、遺言書を作成しておくべきでしょう。遺言書を残すことによって、親の意向(誰にどの財産を渡したいのか)を明確にできるからです。

また、贈与により財産を渡す場合は、「財産を渡す側(贈与者)」と「もらう側(受贈者)」双方の合意が必要ですが、遺言では「財産を渡す側(遺言書)」のみの意思表示で成立します。

さらに、特定の相続人に多くの財産を残したい場合、その旨の遺言書を作成することで、ほかの相続人が主張できる取り分を抑える効果もあります。

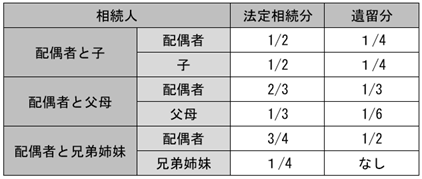

遺産分割の協議がまとまらない場合、多くのケースでは最終的に法定相続分での分割となってしまいます。「法定相続分」とは、民法の規定に従って各相続人が相続する遺産の取り分のことです。これに対して「遺留分」とは、民法が保証している相続人が最低限もらえる財産の割合をいいます。

遺留分は通常、法定相続分の2分の1です。

遺言書を作成することで、意に沿わない相続分をこの遺留分に抑えることができるのです(図表①)。

図表① 法定相続分と遺留分

遺産分割が決まらないと節税策が使えない

遺言書がない場合、相続人の間で遺産分割協議をする必要があります。このとき協議がまとまらなかった場合のデメリットを考えてみましょう。

①小規模宅地等の評価減、配偶者の税額軽減の適用がない

被相続人の居住用、または事業用に供されている土地は一定の割合で相続税の評価減があります。また、配偶者が財産を相続をする場合、大幅な相続税の軽減がありますが、分割がまとまらない場合、これらの特例を受けることができません。

ただし、相続税の申告期限までに特例の適用を受けない形でいったん相続税を払い、申告期限から3年以内に分割がまとまれば、遡って適用を受けられ、払い過ぎた相続税が戻ってきます。

②土地の売却や物納ができない

分割がまとまらなければ、土地の売却や物納ができません。

相続税の納税計画に大きな支障が出ることになります。

③農地の納税猶予が受けられない

農地は納税猶予が受けられますが、協議がまとまらない場合は受けられません。その後の農業経営が難しくなることも考えられます。

このように、遺産分割協議がまとまらなければ、相続人のその後の生活に多大な影響が出ることになります。リスクを回避する意味でも遺言書の作成が大切なのです。

相続税の納税も視野に入れて作成しよう

遺言書は遺言者の意思に基づいて作成できますが、内容によっては争いの火種となるケースもあります。少なくとも、以下のポイントを考慮するようにしてください。

①相続税の納税が発生しそうな場合、各相続人の納税手段を確保できていますか

②相続後の各相続人の生活費の確保は大丈夫ですか

③各相続人の遺留分を満たしていますか

④遺言執行者を指定していますか

⑤相続人の取り分に差がある場合、その理由を遺言書に記していますか

遺言書は残された家族に対するあなたの思いやりの表明です。自らの意思を明確をし、家族に負担をかけず、決してもめることのないように作成しておきましょう。

孫への贈与を使った節税法

年間110万円以下であれば、無税で贈与可能

孫への贈与を使った節税は知っておくと便利です。

通常、相続財産を子や孫へ移転させる場合、相続税が「親から子」「子から孫」へと2回課税されます。しかし、親から孫へと直接贈与することで、相続税の課税を1回分減らすことができます。

また、被相続人が亡くなる3年以内の生前贈与は相続財産とみなされ、「相続税」の課税対象となりますが、孫やひ孫は法定相続人ではないため、代襲相続人である場合を除き、課税の対象外となります。

つまり、孫への贈与は贈与税の基礎控除額(年間110万円)いかであれば、無税で贈与できるのです。

タイミングと金額を見極める

ただ、孫への贈与を税務署に認めさせるには、渡すタイミングと金額に気を配る必要があります。

教育資金を例にとると、4月に入学金30万円と前期授業料70万円の計100万円、月に後期授業料70万円であった場合、4月と9月、それぞれに授業料相当額が祖父母の通帳から出金されていれば問題ありません。

しかし、4月に170万円一括で渡されていたり、大学4年間の授業料がまとめて出金されていたりすると、「別の用途に使用が可能だった」と税務署にみなされ、贈与税の課税対象となる恐れがあります。

このような事態を避けるには、1円単位まで授業料と合わせた金額を祖父母の口座から引き出し、記帳して証拠を残すほうがよいでしょう。

教育資金1人あたり1500万円までが非課税

「教育資金」として孫1人に、総額1500万円までを非課税で贈与する方法もあります。

これは「教育資金の一括贈与に係る贈与税非課税措置」という制度で、贈与者が孫の名義で金融機関に口座を開設する必要があります。

これまでも祖父母が孫の教育費を出すことは、社会通念上の必要な資金であるとされ課税はありませんでした。ですが、法律の改正により、孫が30歳になるまでなら、祖父母が一括で預けた金額を何度も出し入れできるようになったのです。

同制度を活用するために注意すべきは次の2点です。

①令和3年3月31日までの限定的な措置である

②非課税枠1500万円のうち、孫が30歳になるまでに使い切れなかった金額は、贈与があったとみなされ、贈与税の対象となる

さらに「教育資金非課税申告書」を納税地の税務署長に提出する必要があります。口座から金額を引き出すときも、教育資金の支払いに充当したことを証明する書類(領収書や支払証明書)を口座開設の金融機関に提出しなければなりません。