固定資産は「30万円未満」、棚卸資産は「期末」がカギ

30万円未満の減価償却資産は年度中に全額費用にできる

「固定資産」と「棚卸資産」は、会社にとって非常に重要な資産です。

固定資産は長期的に使用されることによって間接的に売上に貢献する資産で、減価償却費として費用計上されるものです。

棚卸資産は販売により直接売上に貢献する資産で、売上原価として費用になります。それぞれの資産に関する節税法を見ていきましょう。

まず、減価償却資産を取得すると、資産として貸借対照表に計上し、期末に減価償却によって法定耐用年数にわたって費用に計上されます。

しかし、中小企業者が30万円未満の減価償却資産を取得した場合、その取得価額の全額を、1事業年度あたり合計300万円まで費用とすることができます。

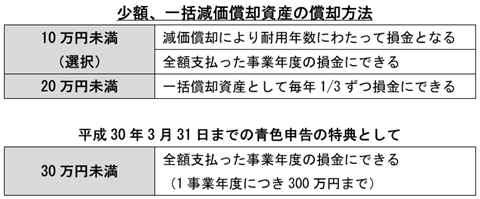

この特例の対象となる法人は青色申告法人である中小企業者で、常時使用する従業員の数が1000人以下の法人です。少額の減価償却資産は原則、以下の処理を行います(図表①)。

図表①

特別償却は期末直前にも使える節税策

「特別償却」とは、通常の減価償却の限度額とは別に、特別に償却が認められている制度です。この制度を適用した場合、その事業年度における減価償却費は、通常の減価償却が国特別償却を合計した金額になります。

特別償却限度額は一般的に、資産の取得価額の30%相当額です。

その分だけ初年度に多額の費用を計上できるため、有効な節税方法です。

さらに特別償却の金額は、月数按分の必要もありません。

期末にあわてて購入しても、30%の特別償却ができます。したがって、該当する資産を取得した場合には必ず実施しましょう。

ただし、この制度は租税特別措置法によって特別に認められたものであるため、資産は種類ごとに要件が定められています。

そのため資産の購入前に、必ず専門家に相談しましょう。

また、この制度は特別償却に代えて、税額控除を選択適用することもできます。

税額控除を選択した場合、取得価額の7%、またはその年の法人税額20%のいずれか少ないほうを、法人税額から差し引くことができます。

特別償却と税額控除は、どちらか一方しか選択できません。

どちらを選択するかは、その事業年度の会社の利益金額や法人税額、さらには翌期以降の業績予測などを考慮したうえで、総合的に判断してください。

固定資産の「除却損」と「有姿除却」

会社を経営していると、使用していないのにそのまま放置されている固定資産や、5年、10年の耐用年数で減価償却しているものの、まったく使っていない固定資産が1つや2つはあるのではないでしょうか。

このような固定資産があれば、利益が出たときに、思い切って廃棄処分してしまうのも手です。廃棄手数料がかかるかもしれませんが、帳簿価額を全額除却損として損失計上できます。

たとえば、耐用年数10年の機械を3年前に購入したものの、型が古くなってしまったなどの理由で使用しなくなった場合、帳簿価額が12万円以上残っていることになるため、その価額分の節税ができることになります。

これに対して、その資産を破棄等していない場合でも、費用に計上できる場合があります。これを「有姿除却」といいます。

有姿除却で経費に計上できる金額は、帳簿価額-処分可能見込み額となります。

有姿除却が認められるのは次のような資産です。

①今後、通常の方法により事業に使用する可能性がないと認められる資産

②特定の製品の生産のために専用とされていた金型などで、生産を中止したことにより、将来使用される可能性がほとんどないことがその後の状況から見て明らかな資産

有姿除却は、資金が流出せずに、さらには決算日後も費用として計上できます。決算期末、会社が保有する資産に有姿除却ができるものがないか、調べてみてください。

棚卸資産は2つのポイントを押さえよ

棚卸資産は、販売によって直接利益に貢献する資産であるため、節税対策という意味では特別効果的なものではありません。

しいて挙げれば、期末の評価に関する2つが節税のポイントです。

1つは、「評価損を計上すること」。

期末に存在する棚卸資産のなかに次のものがある場合、評価損の計上が認められます。棚卸資産の時価が、単に物価変動などで低下しただけでは評価損の計上は認められないので注意が必要です。

①災害で著しく損傷したもの

②著しく陳腐化したもの

③破損、型崩れ、棚ざらし、品質変化などにより、通常の方法で販売することができなくなったもの

もう1つは、「最終仕入単価を引き下げる方法」です。

棚卸資産の評価方法には、個別法などがあり、事業者が選択できます。

ただし、所轄税務署長に評価方法の届出をしていない場合、「最終仕入原価法」によって評価することになります。

最終仕入原価法は、その事業年度期末に最も近い日に取得した仕入単価によって、期末のすべての商品を評価する方法です。

売上原価は、期首商品の価額と当期商品仕入高の合計から、期末商品の価額を差し引いて求めます。そのため、期末商品の価額を小さくすれば、その分、売上原価という経費を大きくできるのです。

最新税制に対応!申告間違いを防ぐ方法

控除税額割合の増加

平成30年度税制改正大網において、いくつか減税策が示されました。そのなかで会社の節税に関する「法人課税の見直し」を3つご紹介しましょう。

まず1つめは賃上げや設備投資に取り組む企業に対して、所得拡大促進税制の支援措置を強化するための改正です。

この改正では、要件の簡素化と節税額の拡大がなされました。

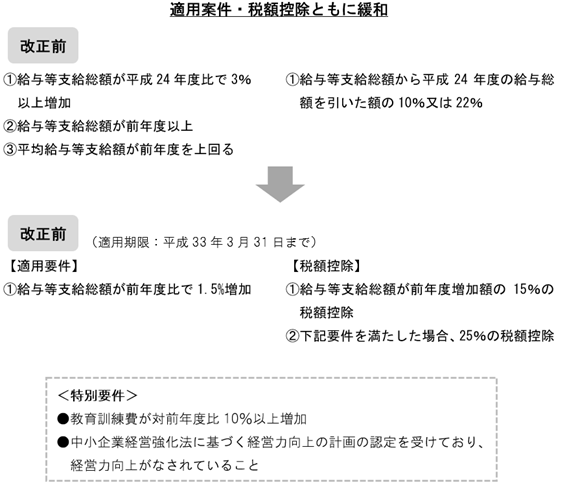

適用時期は平成30年4月1日から平成33年3月31日までに開始する各事業年度です。改正前と改正後を比較した以下の図を見ながら、事前にどのような準備が必要か考えてみましょう。

図表②

改正前の要件では、給与等支給総額が基準事業年度(平成24年度)の3%以上増加と全事業年度以上、平均給与等支給額が前年度を上回る必要がありました。

しかし、改正後は基準年度との比較要件が撤廃され、平均給与等支給額が前事業年度から1.5%以上増加すればいいとなりました。(※1)

また、控除税額の割合も増えました。

改正前は、給与等支給総額から基準年度(平成24年度)の給与総額を引いた額の10%又は22%の税額控除が受けられました(控除限度額は法人税額の20%)。

しかし、改正後は、給与等支給総額から全事業年度の給与総額を引いた額の15%の税額控除が受けられ、次の要件のいずれかを満たせば、25%の税額控除が受けられるようになりました。

【要件】(※1の増加率が2.5%以上でかつ、次のいずれかをみたすこと)

1.教育訓練費が対前年度比10%以上増加

2.中小企業等経営強化法に基づく経営力向上の認定を受けて、経営力向上がなされていること

節税につながる時限措置の延長

2つめは交際費の定額控除限度額の延長です。

中小法人が支出する交際費等は、「年800万円以下が全額費用算入」「交際費等のうち、雪駄飲食費の50%までを費用算入」か、どちらか有利なほうを選べます。

これは平成29年度末までの時限措置でしたが、平成31年度末まで延長されたのです。

3つめは少額減価償却資産の取得価額の損金算入の特例の延長です。

これは通常、会社が事業を行うために、取得価額が10万円以上で1年以上利用する固定資産を購入した場合、資産として計上して減価償却するところを、中小企業者に限り、30万円未満の資産であれば、全額損金算入できるという制度です。上限は年間合計300万円までと定められています。

これも平成30年度末まで延長されました。

いずれも適用されれば、うまく税額を下げることができます。要件などを満たしているか専門家に確認しながら対策を講じてみるといいでしょう。